產品分類

山東合運電氣有限公司

手機:15588886921(同微信)

官網:www.ldrcw.com.cn

郵箱:2466458158@qq.com

逆變器業務成中流砥柱,迎光伏+儲能迅猛增長

時間:2022-12-13 人氣: 來源:山東合運電氣有限公司

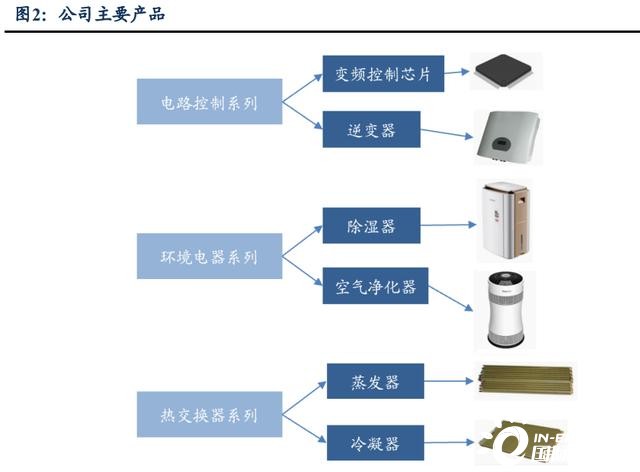

1.1. 三大業務同步發展,逆變器成中流砥柱

寧波德業科技股份有限公司是一家集研發、設計、生產、銷售、服務為一體的大型 制造型科技企業, 公司成立于 2000 年 8 月,2021 年 4 月于上交所上市。公司歷經 21 年發展,完成了從傳統模具、注塑件產業到多元化產業鏈全面開花的科技蛻變。目前旗 下擁有太陽能逆變系統、變頻控制系統、環境電器系列、熱交換器系列四大核心產業鏈。 公司主要業務包含熱交換器業務,除濕機為代表的環境電器業務及逆變器業務三大板塊。 目前為美的、奧克斯等知名空調品牌的重要供應商,公司除濕機產品連續五年在京東、 天貓線上平臺實現同類產品銷售收入第一,口碑輻射和品牌影響力加深。

三大業務齊頭并進,逆變器業務成中流砥柱。公司以熱交換器、逆變器、環境電器 為主線發展經營產品,在碳中和的大趨勢下,光伏行業景氣度持續高漲,空調行業景氣 度下降,熱交換器業務在公司營收占比逐漸下降,逆變器營業收入和利潤占比將逐步提 升。逆變器業務是公司未來最重要的核心業務之一,公司致力于成為國內戶用逆變器行 業的領軍企業。公司逆變器產品包括:組串并網逆變器 1.5KW-110KW, 儲能逆變器 3KW12KW, 微型并網逆變器 300W-2000W。2021 年逆變器產品實現營業收入 11.98 億元,同 增 262.34%,占總收入比重 28.92%。迄今為止德業逆變器產品已經暢銷全球 40 多個國 家,有效地降低了全球碳排放量,助力社會可持續發展。

公司致力技術創新,研發能力構筑核心競爭力。公司成立二十余年,始終致力于產 品的開發與技術創新,培養了一批經驗豐富、多學科融合、自主創新能力強的專業研發 團隊。目前公司擁有各項專利共計 203 件,其中發明專利 21 件,實用新型專利 147 件, 擁有軟件著作權 25 項。在逆變器領域,公司自主研發了三電平 SVPWM 驅動技術、單 相三相鎖相環技術以及帶 MPPT 算法的太陽能控制系統等逆變器產品的相關技術,可 以有效提高太陽能利用率、逆變器能轉換率,并保證逆變器穩定性。

公司股權結構集中。截至 2022 年 6 月 12 日,公司總股本 2.4 億股,實控人張和君 合計持有公司 62.05% 股權,其中直接持有公司 24%的股權;通過艾思睿投資間接持有 公司 37.59% 的股權;通過員工持股平臺德派投資、亨麗投資分別間接持有公司 0.32% 和 0.15% 的股權。公司股權結構清晰穩定。

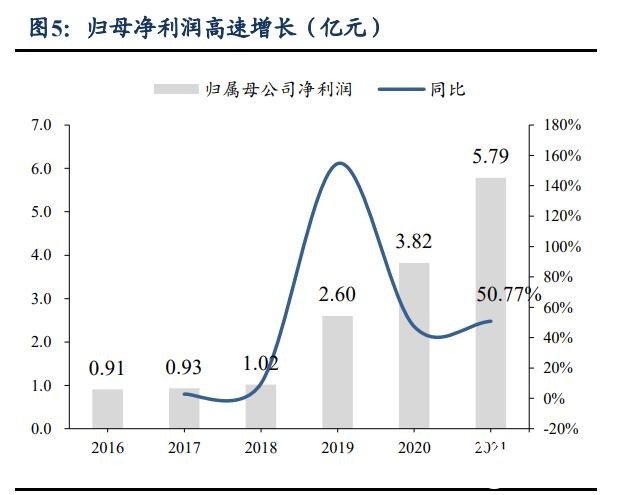

1.2. 營收、凈利潤高速增長,費控能力優秀

營收和凈利潤高速增長。2016-2021 年,公司營業收入 CAGR 35.0%,歸母凈利潤 CAGR 44.9%。2021 年德業股份實現營業收入 41.68 億,同增 37.89%,歸母凈利潤 5.79 億,同增 50.77%。主要系儲能逆變器業務增長勢頭強勁。

公司盈利穩健體現在其優秀的產品議價與成本管控能力:1)公司凈利率、毛利率 持續穩健。2019-2021 年公司毛利率分別 21.2%/22.6%/22.9%,呈穩步上升態勢;雖受不 同系列產品原料及銷售結構波動影響,綜合毛利率穩定在 20%以上;2)期間費用率持 續下降。從 2016 年的 10.4%下降至 2021 年的 7.8%,且研發費用穩步提升,主要是開發 新產品,加大對光伏逆變器技術投入。

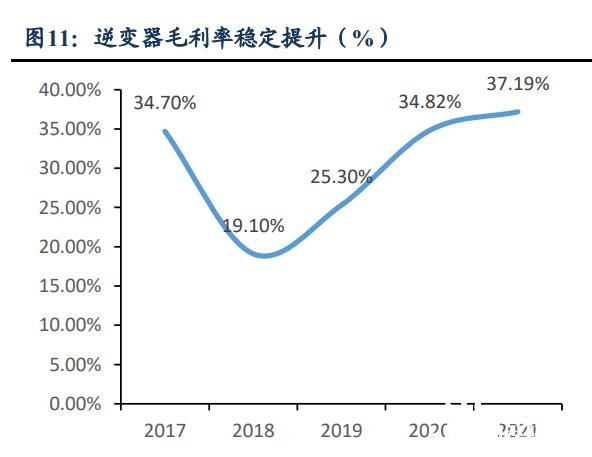

1.3. 立足三大產品,逆變器是增長亮點

逆變器業務是主要業績增長點。逆變器業務成為 2021 年公司營收增速最快、營收 貢獻率第二、利潤貢獻率第一的業務板塊。2021 年熱交換器業務營收占總營收比例達 55.85%,營收增速 12.42%;除濕機業務總收入占比 13.49%,營收增速 23.75%;逆變器 總收入占比 28.73%,營收增速 262.34%,且毛利貢獻占比達 46.56%。逆變器業務成為 公司業績強勁增長亮點。

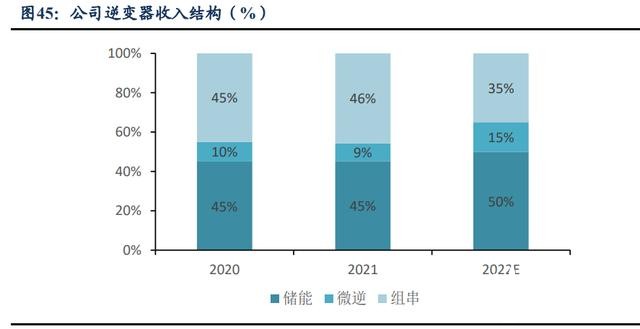

逆變器營收高速增長,毛利率穩步提升。2021 年公司逆變器業務營收達到 11.98 億 元,同增 262%。公司逆變器三大類產品均保持高增長態勢,其中儲能逆變器實現銷售 收入 5.32 億元,同增 265%;組串式并網逆變器實現銷售收入 5.39 億元,同增 266%; 微型并網逆變器實現銷售收入 1.07 億元,同增 258%。2021 年逆變器毛利率 37.19%, 較 2020 年提高 2.37 個百分點,主要是高毛利的儲能逆變器占比上升所致。其中微型逆 變器毛利率是 33%,組串逆變器是 36%,儲能逆變器是 40%,儲能的毛利率還在繼續提 升。

2. 光伏儲能景氣上行,逆變器市場打開高速成長空間

2.1. 光伏平價新周期,新能源革命勢不可擋

光伏降本路徑明確,開啟平價周期。隨各國對環境保護的日益重視以及光伏發電成 本的不斷下降,全球光伏發電的度電成本已從 2010 年的 0.371$/kWh 快速下降至 2020 年的 0.048$/kWh,降幅高達 87%,BP 預計到 2050 年光伏的成本較 2018 年將下降 65- 70%。同時國內提出 2030 年碳達峰、2060 年實現碳中和目標,國際上美國、歐盟、日 韓、南非等均以 2050 年實現碳中和為目標,且多國強調未來 30 年內的可再生能源發電 占比目標,帶動全球向“碳中和”方向發展,新能源革命勢不可擋。

全球光伏裝機需求高增,2025 年新增裝機需求達 514GW。由于光伏資源稟賦優異, 全球平價到來,成本仍在快速下降,且匹配儲能發展,電力行業減排、發電結構的改善 需要依賴低成本高效率的光伏的來實現,光伏將從輔助能源成長為主力能源,發展潛力 較大疊加各國政策不斷推動光伏發展,全球范圍來看,我們預計 2025 年光伏新增裝機 達 514GW,2030 年光伏新增裝機達 1400GW。

分布式光伏需求大增,全球市場廣闊。在光伏市場高速發展背景下,分布式光伏穩 步增長。隨經濟性上升,中國 2019-2021 年分布式裝機由 12.2GW 增加至 29.3GW,2021 年需求大增,中國分布式占比首超集中式光伏達 53%,2021 年全球分布式光伏占比約為 43%。2022 年隨著俄烏沖突的爆發,傳統能源價格攀升,海外的高電價刺激分布式光伏 裝機蓬勃發展,能源革命進程不斷加快,國內 2022Q1 分布式光伏裝機超市場預期,占 比約 67%,我們預計 2025 年全球分布式光伏占比達 48.5%,按 2025 年全球光伏裝機 485GW 測算,分布式裝機量將達 235GW。

美國:加州強制安裝光伏系統,分布式占比有望提升。2017-2019 年美國分布式光 伏裝機增長有所放緩,但美國加州于 2019 年出臺政策要求從 2020 年起對三層以下新建 建筑強制安裝光伏系統,2021 年美國分布式光伏裝機達 6.6GW,同比增長 18%,我們 預計未來分布式光伏裝機持續快速增長,分布式占比有望提升。 歐洲:分布式占比較為穩定,保持高速增長。歐洲分布式占比較為穩定,2021 年約 為 59%,2021 年歐洲分布式裝機量約 15.2GW,俄烏沖突下居民電價高漲,歐洲分布式 需求旺盛,我們預計 2022 年歐洲分布式光伏將持續增長,占比或提升至 70-80%,對應 2022 年裝機達到 35GW 以上,實現翻倍多增長。

中國:分布式光伏經濟性凸顯,占比有望加速提升。2021 年受益于 5 億元戶用補 貼,我國分布式光伏裝機達 29.28GW,占新增裝機比重達 53%。此外整縣推進打開分布 式長期市場空間,我國分布式占比有望加速提升。分布式光伏減少了支架、匯流箱、電 線電纜的固定支出,耕地和路條等稅費較低,經濟性凸顯,戶用收益率高企,企業加速 圈地,金融機構等介入,正泰天合等 2022 年規劃分布式開發量創新高,我們預計 2022 年戶用裝機將達 40GW+,工商業達 15GW+,分布式占比有望達 58%。

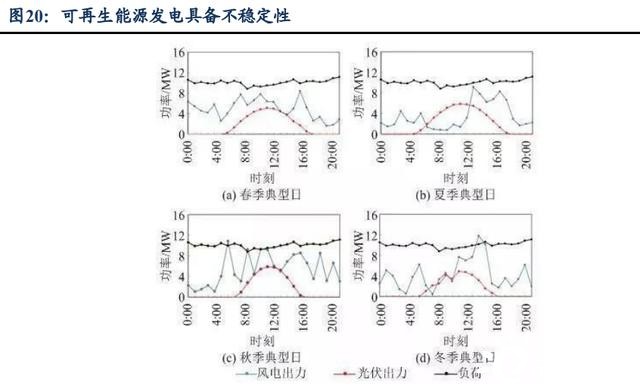

2.2. 穩定電力+政策利好驅動儲能行業景氣上行

穩定高效電力供應,儲能發展成必然趨勢。近年,光伏裝機市場份額正悄然從集中 式電站向分布式光伏轉移。間歇性發電特征是制約分布式光伏拓展市場應用的最大瓶頸 之一,儲能逆變器作為保障連續電力供應的首選解決方案,正在成為傳統逆變器廠家的 一個新的戰略先手。新能源發電要實現大規模平價上網,除了需要發電技術成本進一步 降低之外,同時也在呼喚更先進的調頻調峰技術,來應對電力系統調節和電力供需關系 中存在的不匹配問題。而儲能技術就像是針對這些問題的一劑良藥,通過自身吸收釋放 能量可實現高效調峰調頻的功能,對癥新能源平抑、新能源消納等問題,改善電能質量 的同時還可實現余電上網提升收益,儲能價值在此得以充分體現。

國內政策密集落地,后續政策催化多。2021 年 7 月底至今國內政策頻繁落地,指導 意見提出 2025 年裝機規模達 30GW+,到 2030 年實現新型儲能全面市場化發展。在電 源側各省十四五規劃提出 5-15%不等比例的強配儲能,超過電網保障性規模的按照20%*4h 的掛鉤比例進行配建的優先并網在用戶側提出分時電價,拉大峰谷價差,我們 測算電價差超過7毛錢的地區具備較強的儲能經濟性。我們認為后續儲能獨立電價體系、 電網側新型儲能輸配成本等政策將會逐步推出,儲能政策逐步完善。預計到 2025 年國 內新增儲能裝機達到 34.4GW/86.2GWh,2021-2025 年復合增速為 84%。

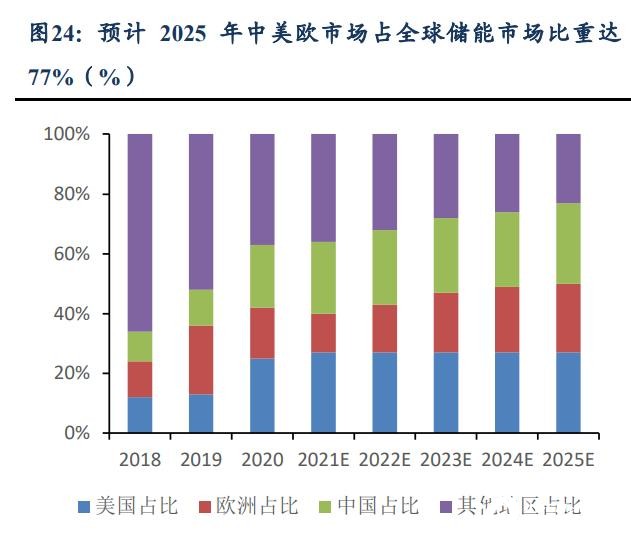

海外市場率先迸發,公共項目與戶用需求共振。國內外多國實行了多項推動、鼓勵 儲能發展的政策。2017-2021 年受益于電價定價體系、能源結構的差異性以及政府給予 適當補貼,國內外儲能發展迅速。2020 年美國儲能市場迸發,成為全球第三大儲能市場, 公共事業儲能項目集中落地,是 2021-2024 年的重要增量,同時電力供應不穩定刺激戶 用儲能需求,我們預計 2030 年美國新增儲能需求將達 138GW/ 441GWh。歐洲 2019 年 開啟儲能元年,2020 年再創新高,躍居全球累計儲能的最大市場,其中德英領跑,德國 是全球最大戶用儲能市場,主要是居民電價高企及補貼政策轉向家用儲能所致,預計 2030 年歐洲儲能需求達 131GW/394GWh。預計到 2025 年全球新增儲能裝機達到 131GW/318GWh,2021-2025 年復合增速為 79%,中國美國歐洲將是最大增量市場。

2.3. 逆變器市場打開高速成長空間

逆變器可以根據技術路線、能量儲存與否、輸出交流電壓的相數、下游應用領域等 不同維度進行分類。具體來看,1)根據技術路線,分為集中式逆變器、組串式逆變器、 集散式逆變器和微型逆變器;目前國內光伏逆變器市場仍然主要以集中式逆變器和組串 式逆變器為主,其他微型和集散式逆變器占比較小。2)根據能量儲存與否,分為光伏并 網逆變器和儲能逆變器;3)根據輸出交流電壓的相數,分為單相逆變器和三相逆變器; 4)根據應用在并網發電系統還是離網發電系統中,分為并網逆變器和離網逆變器;5) 根據應用的光伏發電類型,分為集中式光伏發電逆變器和分布式光伏發電逆變器。目前, 市場主流的分類方式是將逆變器分為四大類:地面電站并網逆變器(包含集中式和組串 式)、分布式并網逆變器、微型逆變器、儲能逆變器。

2.3.1. 組串式滲透率不斷提升,市場空間廣闊

集中式逆變器是地面電站主要解決方案。針對大型地面電站,根據地形的不同可以 選取集中式和組串式逆變器。對于地勢較為平坦的地區來說,集中式逆變器依然是大型 地面電站的主要解決方案。集中式逆變器采用集中 MPPT 和集中并網的方式,具有更低 的初始投資成本、更友好的電網接入和更低的運營維護成本。根據 CPIA,2016-2021 年全國集中式光伏逆變器應用占比從 62%下降至 30%以下,未來,隨著組串式逆變器 在大型地面電站的應用滲透,集中式光伏逆變器的市場空間將被進一步壓縮。目前國內 的集中式光伏逆變器制造商主要有陽關電源、上能電氣、特變電工等,其中陽光電源作 為國內光伏逆變器的第一家上市公司,已經發展成為國內集中式光伏逆變器領域的領軍 企業。

2.3.2. 受益行業紅利,分布式逆變器盈利向好

受益分布式市場激增,分布式逆變器盈利向好。分布式市場單價更高、盈利更好。 從單價看,由于成本差異大,戶用逆變器單價遠高于商業和工業。同時,集中式逆變器 更多應用于集中電站,2B 模式低單價,分布式市場更多為個人消費者,產品具備一定的 差異化,新進入者很難在短期內打破客戶與品牌建立的合作,類 C 端消費屬性強,盈利 更好。因此隨著分布式裝機提升,增加了全行業逆變器的使用數量以及價值量。

2.3.3. 功能全面安全性佳,微逆占比持續攀升

微逆功能全面安全性更佳、中小功率下成本更優。組串+優化器/關斷器在運行中系 統仍存在直流高壓,存在安全隱患,故障點增加,售后運維更加復雜,在較大功率應用中成本優勢更加明顯,但組串+關斷形式僅具備關斷功能,不具備防火災等其他功能, 而微逆功能更加全面且質保最高可達 25 年,此外在小功率段下微逆與組串差異縮小至 1 毛以內,在 3kw 以下的功率段內,微逆單瓦售價已低于組串+優化器/關斷器,微逆在 中小功率的全生命周期中經濟性更佳。

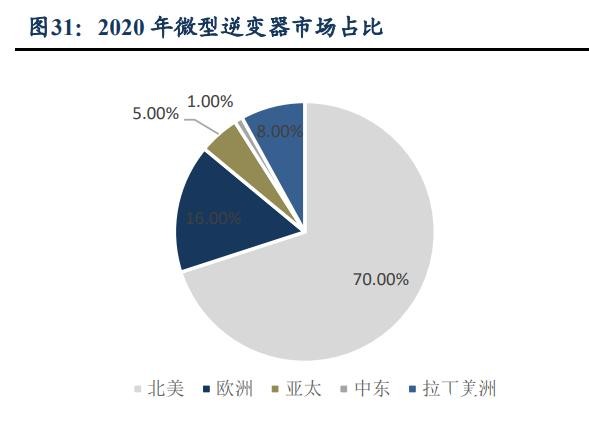

歐美 MLPE 中微逆占比不斷提升,拉丁、亞洲新興崛起帶來契機。歐美作為 MLPE 最主要出貨區域,這兩個地區 MLPE 不斷加速滲透,隨著微型逆變器與優化器之間成本 差距不斷縮小,性價比愈發凸顯,微型逆變器在 MLPE 中出貨占比不斷提升,2020 年 占比已達 31.58%,我們預計后續微逆占比仍將不斷提升。而亞洲、拉丁美洲作為微型逆 變器市場中的重要增長力量,由于政策成熟度相對較低,用戶付費能力較弱,因而成本 上具有較明顯優勢的國內廠商在該市場中將占有一定優勢。

2.3.4. 儲能萬億藍海,競爭格局逐步顯現

儲能成為逆變器公司新業績增量。儲能逆變器需要雙向變流,單體價值含量高, 2020 年-2021 年毛利率大多在 40%以上。由于儲能逆變器大多供應海外,2021 年錦浪、 固德威、德業等公司儲能逆變器毛利率顯著高于光伏并網逆變器,疊加戶用儲能發展帶 動儲能逆變器進一步增長,預計儲能逆變器將成為逆變器公司的新業績增量。

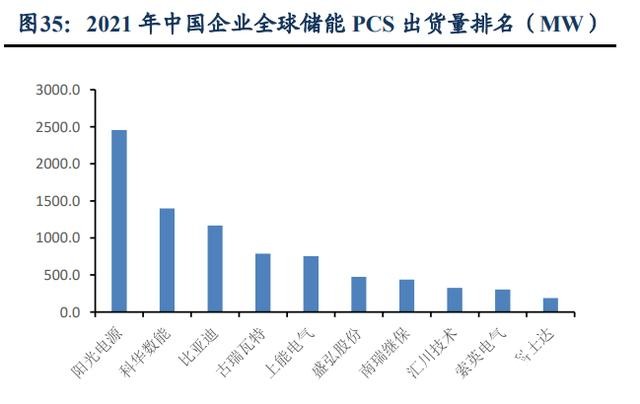

儲能萬億藍海,競爭格局逐步顯現。儲能市場蓬勃發展,萬億藍海吸引下,新進入 者較多,我們認為核心壁壘在技術和渠道,格局正在逐步顯現。縱觀儲能逆變器市場, 陽光電源、科士達、固德威、錦浪科技等企業在儲能逆變器方面都有布局。尤其是,面 對儲能逆變市場的大幅上升空間,一批中國光伏逆變器第二梯隊主力軍主動追尋破局之路,加快搶占市場先機。陽光電源憑借在并網逆變器的技術及渠道積累,保持國內儲能 逆變器+儲能系統龍頭,渠道優勢下海外出貨加速滲透。作為并網逆變器戶用龍頭的錦 浪、固德威、德業在儲能逆變器方面強化研發和出貨,受益于戶用儲能迸發,我們預計 后續出貨和國內出貨量市占率將有所提升。

2.3.5. 逆變器市場成長性高于行業平均增速

逆變器行業集中度高,業務布局各有所長。光伏逆變器行業集中度較高,近年來 CR5 維持在接近 60%。陽光電源光伏逆變器市占率自 2015 年起首次超過 SMA,此后居于全 球第二位,僅次于華為。近幾年錦浪、固德威、德業加速布局逆變器領域,市占率均小 幅提升。2021 年光伏逆變器全球市占率排序:陽光>華為>錦浪>SMA>古瑞瓦特>固德 威>SolarEdge。

逆變器主要廠商出貨保持高增速。全球逆變器龍頭陽光電源 2021 年并網逆變器出 貨量 47GW,遙遙領先于同業。同時受益于 2021 年光伏裝機需求大增,專注于組串式 逆變器的錦浪逆變器出貨量快速上升,2021 年錦浪出貨約 68 萬臺,合計約 14GW。2017- 2021 年各并網逆變器的主要廠商出貨量均保持高增速,其中德業股份四年年均增長率 為 169%。

逆變器市場成長性高于行業平均增速。在全球光伏產業大發展的推動下,光伏逆變 器市場近年來保持了較快的發展態勢。2017 年以來全球光伏逆變器出貨量快速上漲,出 口額從 2017 年的 15 億美元上升到 2021 年的 51 億美元,年復合增長率達到 35.9%。逆 變器成長性高于光伏行業平均增速。

3. 并網+儲能并駕齊驅,國產導入助力高增長

3.1. 專注低壓儲能逆變器,產品性能突出

專注低壓儲能逆變器細分賽道,適應海外戶用需求。公司儲能產品不斷豐富,現主 要包括 3-3.6kW、3.6-5kW、5-8kW 單項低壓逆變器,主要面向戶用;同時相繼開發低壓 功率加大的 8-12kW 三相逆變器適應更大的家庭應用場景。低壓逆變器具有可延展性且 安全性較高,電網故障時并離網平衡功能可快速響應,更適合海外戶用需求。同時,公 司逆變器產品搭配智能監控平臺,在發生事故時可以遠程立刻停機。具備智能交流耦合 功能可輕松升級現有并網系統,提高電網利用率,具有充電效率高、安全可靠等特點。

產品性能突出,提供低壓戶用解決方案。公司在儲能方面研發 7-8 年,可做到 4 種 電源通用:風電、光伏、柴油發動機、市電,支持最大 16 臺并電,在國內領先。公司主 打低壓大電流的低壓儲能逆變器,可做到 4ms 并離網切換,切換時間遠低于同行,保障 關鍵負載不斷電;采用頻率下垂控制算法可以允許最大 16 臺儲能逆變器進行單項和三 項的并聯,而不需要額外的控制器,最大功率可達 80kW/128kW,行業內處于領先的地 位。因此公司戶用型的儲能逆變器在充放電甚至可并聯的場合應用范圍廣泛,用戶可接 受度高。

儲能優質賽道,公司重點發力。2021 年公司逆變器銷售 38.83 萬臺,其中儲能/組串 式/微型逆變器分別為 7.03/21.5/10.29 萬臺,儲能逆變器銷售額占比 44.5%。公司儲能產 品以戶儲為主,預計近三年銷售占比均在 44%以上,保持占比第一。儲能產品主供海外, 市場高需求致使溢價十足,公司儲能逆變器價格及毛利率都高于其他類別產品,2021 年 儲能/組串式/微型逆變器毛利率分別40%/33%/36%。高溢價+高增速,公司重點發力 儲能優質賽道。

自有+貼牌模式共存,德業享海外經銷商渠道優勢。公司儲能逆變器功率范圍在 3- 12kW,以海外市場為主,銷往美國、南非、巴基斯坦等。外銷采取自有+貼牌兩類模式, 公司貼牌占比達 82%,其中美國、巴基斯坦市場貼牌銷售,南非市場 60%為貼牌模式。 與同業公司主要以自有品牌為主不同,公司根據市場壁壘情況靈活選取貼牌/自主品牌 策略。以美國市場為例,國外品牌較難進入,而當地經銷商有渠道優勢,公司采用貼牌 模式可以有效打入美國市場,在保持高溢價的同時提高產品推廣效率,保證盈利能力。

積極開拓新興市場,南非銷售達到市場第一。公司在南非市場儲能市占率達 30%+, 位居第一,累計已有數千家安裝商,市場快速增長。德業在南非市場自主品牌占比最大, 60%貼牌 Sunsynk,40%為自主銷售。目前與較大經銷商有 8~10 年合作歷史,經銷商有 當地的渠道優勢、信息優勢,聘用當地團隊做售后維護和品牌推廣,因此在市場開拓上 更具優勢。南非與美國相似,電網極其不穩定,對離網剛性需求大,因此公司的并離網 一體儲能機備受青睞。南非市場儲能收入占比達 34%-35%。

儲能逆變器出貨迅猛增長,預期翻倍增速。公司 2021 年儲能逆變器出貨 7.03 萬臺, 實現銷售收入 5.32 億,較上年同增 265.27%;2022 年 Q1 儲能逆變器出貨 2.7 萬臺,銷 售收入 1.7 億,同增 193.92%;預計 2022 年翻倍增長,全年出貨量 14 萬臺以上,銷售 收入 11 億+,同增 100%+。儲能業務發展勢頭迅猛。

3.2. 拉美興起+布局北美,公司微逆出貨高增

產品性能優越,推出新品豐富產品矩陣,一拖八進一步擴大功率范圍。目前公司微 逆產品主要為一拖二、一拖四系列,產品功率段覆蓋范圍為 0.25-2.00kw,功率范圍較為 廣闊,優于海外同業廠商,性能方面功率密度僅次于國內龍頭禾邁,遠優于其他競爭對 手,同時公司致力于新品研發將推出一拖八和具備無功補償的微逆產品,將豐富公司現 有產品矩陣,同時一拖八輸出功率將提升至 4kw,進一步擴大功率覆蓋范圍。

巴西為公司微逆主要市場。從公司的銷售商分布來看,德業主要市場為巴西、南非、 土耳其、波蘭等國,截止 2021 年 12 月公司在全球中銷售商數量為 83 家,其中巴西的 銷售商達 29 家。從營收分區域占比看,2021 年南美市場收入占比達 70%,其次是歐洲, 占比約 20%,亞洲約 10%,巴西是公司微逆業務的最大市場。

單瓦成本遠低于微逆龍頭 Enphase,低售價助力公司搶占市場份額,將進軍北美市 場。從單瓦成本來看,公司微逆單瓦成本僅 0.45 元/W,略高于國內廠商禾邁,但仍遠低 于海外微逆龍頭 Enphase 的單瓦成本 1.46 元/W。隨著公司一拖八系列產品的推出,公 司微逆單瓦成本有望降至 0.5 元/W。低成本為公司奠定價格優勢,公司微逆單瓦售價僅 為 0.66 元/W,為同業最低,遠低于 Enphase 的 2.43 元/W,而巴西等市場相較歐洲、北 美市場對價格更為敏感,因此低售價助力德業搶占南美微逆市場份額,此外公司 2022 年 下半年進軍微逆最大市場美國,北美市場價格接受度相對更高,將有利于公司盈利提升。

3.3. 組串式產品具多重優勢,性價比凸顯

組串性價比優勢凸顯,價格策略提升市場份額。公司組串式并網逆變器產品功率覆 蓋 1.5KW-110KW,主要包括面向戶用的 1.6-6kW 逆變器,面向小型工商業的 30-50kW 逆變器,以及面向大型工商業的 70-110kW 逆變器。組串式并網逆變器直流側和交流側 配比達到 1.5 倍,可以在直流側實現系統優化,這意味著系統收益增加、系統度電成本 降低,實現整體收益最大化,公司在不斷探索高比例可再生能源利用方向取得長足的進 展。從逆變器單價來看,德業在定價方面遠遠低于國外企業售價,在成本上具備相對優 勢,加速逆變器出海,未來可通過價格策略進一步提升企業市場份額。

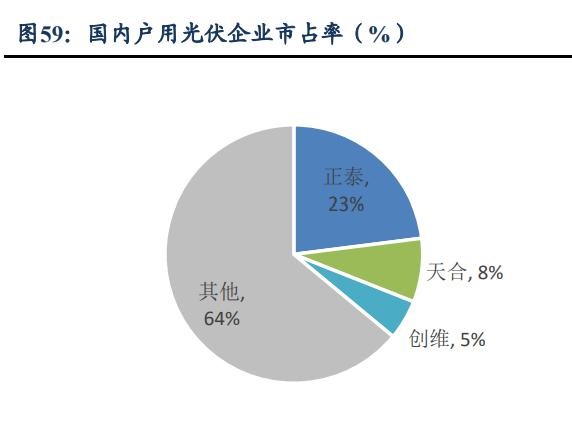

組串產品出口加速,海外市場分布廣泛。近年海外市場裝機需求增速加快,國內逆 變器企業出口持續增長,競爭處于良性狀態。公司組串式并網逆變器銷往巴西、波蘭、 印度等新興市場,海外占比高。2018 年德業開拓印度的 KSOLARE 公司,逆變器出貨量 大幅增加。巴西市場近年來需求發展迅猛,德業 10KW 以下功率產品出貨量排名第二, 僅次于古瑞瓦特,巴西成為公司組串式逆變器業務的主要市場。 國內市場提前布局,供貨正泰。公司保持高外銷的同時也在積極開拓國內市場,由 于公司組串產品具有比較高的性價比,而屋頂分布式光伏建設主要使用組串逆變器,公 司將通過與國內戶用光伏經銷商合作,積極推進國內市場開發,把海外優勢拓展至國內。 目前公司已成為國內戶用龍頭正泰的供應商,有望穩步提升國內份額。

3.4. 海外銷售市場競爭錯位,享受海外溢價紅利

海外市場競爭錯位,優勢區域各有千秋。公司在海外市場分布廣泛,獨家開辟巴西、 南非和巴基斯坦銷售渠道。從品牌和市場分布看,截止 2021 年巴西占比 36%最大,其 次美國 17%,南非 16%,波蘭 6%,印度 4%,巴基斯坦 2%。公司市場主要布局在巴西、 美國、南非。而陽光電源優勢區域在歐洲與美洲,錦浪、固德威在歐洲,與同行競爭市 場錯位。且公司對經銷商有銷量要求,若達不到可取消代理權,二者互相激勵共同發展。

3.5. IGBT 芯片率先國產化,成本優勢凸顯

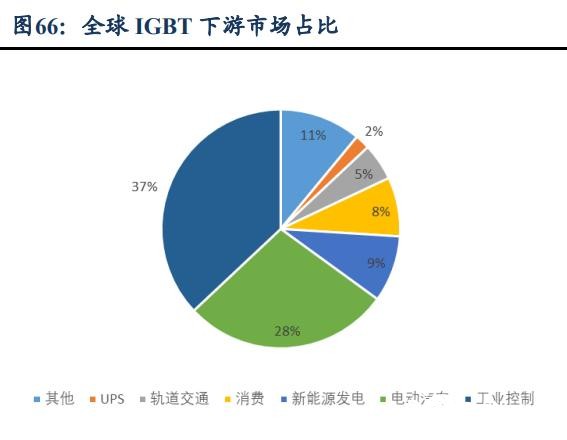

IGBT 短缺市場需求旺盛,影響逆變器產業鏈。在光伏和風電方面,IGBT 是光伏和 風電逆變器的核心器件,占逆變器價值量的 20%-30%。最典型的應用場景就是光伏逆變 器,需要大量高壓、超高壓的 IGBT 模塊,將光伏發出的粗電轉換為可平穩上網的精細 電。2022 年,預計光伏行業有 50%的增長,各家逆變器廠商的出貨量取決于拿到的芯片 量,光伏 IGBT 依舊緊缺。長期來看,2020-2025 年全球光伏逆變器市場規模將從 458 億 元人民幣增長至 1096 億元,其中國內新增市場從 72 億元增長至 164 億元,海外新增市 場從 368 億元增長至 915 億元。按 IGBT 占逆變器價值量 20%來算,2025 年全球、中國 光伏逆變器用 IGBT 的市場規模將分別達到 274 億元、41 億元。

IGBT 芯片全球短缺,德業國產替代領先。目前 IGBT 供應比較緊張,行業產能端 限制主要在 IGBT 芯片環節。儲能逆變器芯片用量最多,8kW 和 12kW 的儲能逆變器, 甚至更高功率的三相,都需要用到 75 安 1200 伏的 IGBT。缺芯背景下行業供給受限,, 公司積極嘗試國產替代的方案,目前主要與新潔能、斯達半導和華潤微合作,國產化進 度處于行業領先。

國產芯片成本優勢凸顯,毛利率有保障。國產 IGBT 芯片效率接近 99%,但價格比 進口芯片低,相比進口成本可下降 20%-30%,總體可占逆變器成本的 8%-10%。盡管國 產芯片與進口在性能上存在功率能耗以及穩定性差別,但德業通過壽命實驗室對國產 IGBT 做質量把關和來料檢驗,確保國產 IGBT 的一致性以及軟件適配度,調整后總體 上能夠保證原來產品的品質。在海外芯片漲價的情況下,國產芯片保持價格穩定,具有 性價比優勢,因此公司成本控制較好,在不提價的情況下也能保障毛利率。 保供能力強,22 年保持翻倍增速。德業不斷加強和安森美、英飛凌等主要進口廠商 的合作,2021 年經過努力公司已經達到英飛凌最高級的客戶分類,因此在 IGBT 供應方 面會得到較大支持。同時公司國產化進展快,與新潔能簽訂了保供協議,供應量穩定。 由于中國香港疫情影響進口,2022 年一季度以及全年的進口芯片緊張,但受益于國產化 率高,公司保供能力強,預期逆變器出貨量仍能保持翻倍增速。

4. 盈利預測

關鍵假設: 1)我們假設 2022 年儲能/組串逆變器銷量翻倍,微型逆變器翻三倍,逆變器整體銷 售均價為 2894 元/臺,后期國內企業海外同臺競技,不排除有價格戰的可能,我們假設 2023-2024 年均價為 2831、2640 元/臺。 2)2022-2024 年銷售渠道擴張有限,銷量增速放緩,我們假設銷量分別為 94.3 萬 臺、170 萬臺、280 萬臺。

本站聲明:網站內容來源于網絡,如有侵權,請聯系我們,我們將及時處理。

關于逆變器業務成中流砥柱,迎光伏+儲能迅猛增長,小編為大家就分享這些。更多歡迎聯系我們合運電氣有限公司。

上一篇:光伏逆變器產業中電機的多場景應用

相關新聞

- 2019光伏逆變器兩大趨勢: 1500V+數位化 [2023-01-10]

- 電源逆變器使用常見問題解答 [2023-01-10]

- 盛能杰光伏停車棚案例分享 [2023-01-10]

- 光伏逆變器上顯示的這些問題 你會解決嗎? [2023-01-10]

- 茂碩電氣胡炎申博士新春致辭:感恩相伴 聚力同行 [2023-01-10]

- 全球開啟組串式逆變器潮流 光伏企業迎來智能化時代 [2023-01-09]

- 全球逆變器市場觀察:未來增長點在哪? [2023-01-09]

- 9年,逆變器江湖沉浮錄! [2023-01-09]

- 再回首澳大利亞光伏市場 [2023-01-09]

- 2018年Ingeteam光伏逆變器總供應量達到3.85GW [2023-01-09]

- 西門子進軍家用儲能市場 確認收購光伏逆變器企業Kaco [2023-01-08]

- 陽光電源印度逆變器出貨量已超3GW [2023-01-08]

魯公網安備 37010502001687號

魯公網安備 37010502001687號